L’assunzione di rischi è una parte enorme del trading e per la maggiore chi opera sui mercati va alla caccia delle occasioni con miglior rapporto rischio/rendimento.

Questo è qualcosa che si chiama trading discrezionale: trovare una configurazione tecnica e poi scommettere che il mercato si muoverà in quel particolare modo.

Il delta in un portafoglio è la sua relazione con il mercato: se è positivo, guadagni se il mercato sale, se è negativo, guadagni se il mercato scende.

E se invece il delta è zero? Questa è chiamata strategia Delta neutral (o market-neutral) e significa sostanzialmente che avrai lo stesso risultato indipendentemente da dove vanno i prezzi.

Un’opportunità di trading

Le opportunità di questa modalità di trading provengono da diversi tipi di inefficienze e discrepanze di mercato, i grandi fondi di investimento e i venture capitalist ad esempio usano l’arbitraggio tra diversi exchange ed è una strategia quantitativa delta neutral, poiché non ti interessa sapere dove sarà il prezzo del token che stai arbitrando in futuro.

L’arbitraggio non è facile, e richiede la disponibilità di grosse quantità di capitale distribuite in posti diversi.

Basis Trading

Esiste una strategia di mercato neutrale che è di gran lunga la più semplice e non richiede capitale enorme, è detta Basis Trading ,

Si trae profitto dalla differenza di prezzo tra futures e spot.

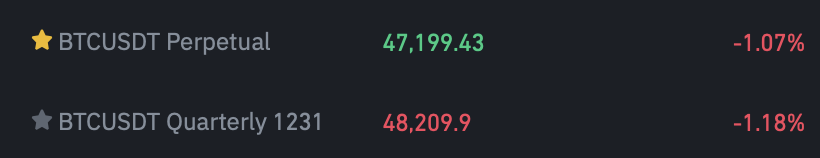

Il tipo di future che ci interessa sono quelli con data di scadenza fissa, tipo i trimestrali.

Quando il mercato è rialzista, poiché molte persone vogliono fare trading con la leva finanziaria, questi possono essere scambiati significativamente più alti dell’asset sottostante, la differenza di prezzo risultante tra i futures e lo spot è chiamata premium.

Alla data di scadenza, i contratti futures, visto che per definizione si conclude con la consegna del sottostante, convergono in modo che il premio scompaia.

Ancora più interessante, è che il premio può scomparire o diventare negativo molto prima della scadenza, vale a dire in caso di flash crash o altri eventi ribassisti.

Da questo puoi trarre profitto e guadagnare ancora più velocemente.

Per mostrarti come, prenderò l’esempio di Bitcoin, ma la stessa cosa funziona per qualsiasi altro asset a due condizioni:

(1) deve essere disponibile sia come contratto futures trimestrale sullo stesso exchange

(2) devi essere in grado di utilizzare l’asset come collaterale per il futures, BTC, ETH e altre large cap coin soddisfano entrambe le condizioni su tutti i principali exchange di derivati, quindi è solo questione di scegliere quella con il premio più alto.

Esempio su Bitcoin

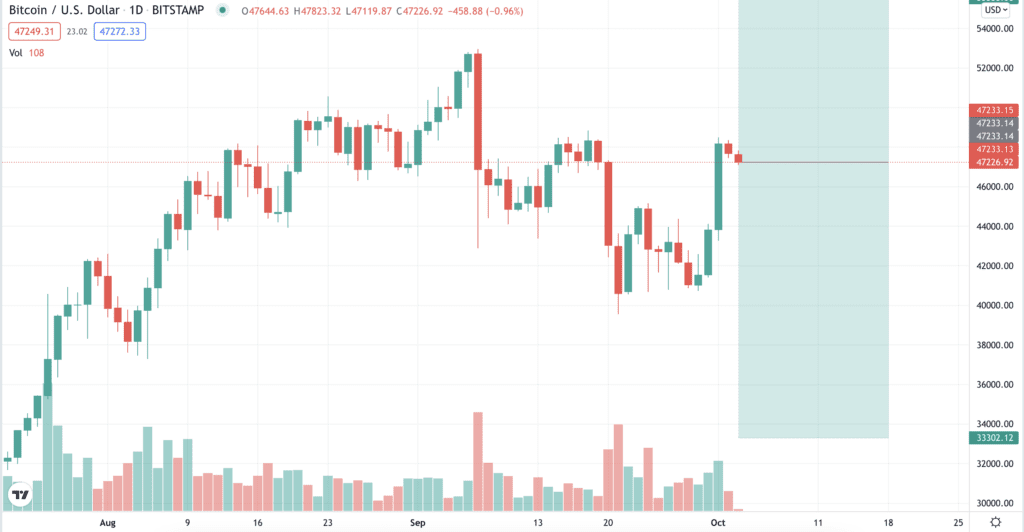

Diciamo che è il 15 settembre e BTC viene scambiato a $ 50.000, mentre il contratto futures del quarto trimestre con scadenza il 31 dicembre viene scambiato a $ 54.000.

Qui, calcolerò i numeri per 1 BTC, assumendo un investimento di capitale di $ 50k, ma lo stesso può essere fatto con 0,1 BTC o anche meno: la percentuale di ritorno sull’investimento sarà la stessa.

Quello che faresti è acquistare 1 BTC e, utilizzandolo come collaterale, shortare 1 BTC sul contratto futures del quarto trimestre.

Dato che il premio è di $ 4.000 nel nostro caso, ti ritroverai con un profitto garantito di $4k il giorno della scadenza (o anche prima, ma ci arriveremo). Possiamo calcolare l’APY utilizzando la seguente formula:

APY = (Prezzo futures / prezzo spot) ^ (365,25 / giorni alla scadenza) — 1

Quindi, nel nostro caso, abbiamo:

APY = (54000/50000)^(365,25/107)-1 = 0,3005 ≈ 30%

Un APY del 30% è piuttosto selvaggio per qualcosa che è fondamentalmente privo di rischi.

Quando il mercato è iper rialzista, puoi facilmente ottenere un APY anche più alto di questo, specialmente su alcune altcoin.

Potresti essere confuso qui: se stai acquistando BTC, come puoi essere neutrale rispetto al mercato? Puoi davvero ottenere lo stesso profitto indipendentemente da dove va il prezzo di BTC?

Si, vediamo il perché: Il giorno della scadenza, chiudi i tuoi futures short e vendi anche il collaterale BTC in modo che, qualunque cosa accada, il tuo profitto è lo stesso.

Facciamo due esempi: BTC che va a $ 100.000 alla scadenza o BTC che va a $ 25.000 alla scadenza.

Nel primo caso, il PnL sul future short alla scadenza sarà di -$ 46.000, ma il 1 BTC che avevi come garanzia sarebbe aumentato di $ 50.000. Il risultato netto di quei due numeri? $ 4k.

Nel secondo caso, con BTC a $ 25.000, il tuo short avrebbe un profitto di $ 29k alla scadenza e il tuo collaterale perderebbe $ 25.000 di valore. Il tuo PnL totale? Ancora una volta, un profitto di $ 4k.

Anche se devi acquistare BTC per aprire un’operazione di base, sei completamente neutrale rispetto al mercato perché sei anche short dello stesso importo sui futures.

E, poiché il tuo collaterale è in BTC, non verrai liquidato nel caso in cui BTC salisse e lo short andasse di molto in negativo, perché il valore del collaterale aumenterebbe della stessa percentuale.

Come accennato prima, puoi ottenere lo stesso profitto anche prima, nel caso in cui il prezzo di BTC scenda rapidamente.

Questo perché, in tali circostanze, le posizioni con leva finanziaria vengono liquidate e il premio sui futures spesso scompare completamente.

Queste cose non sono prevedibili, ovviamente, ma facciamo un esempio ipotetico: supponiamo che BTC crolli a $ 35.000 il 30 settembre, 15 giorni dopo aver aperto l’operazione di base, e anche i futures siano scambiati a $ 35.000.

A quel punto, chiuderesti la tua posizione chiudendo i future allo scoperto e vendendo la garanzia, uguale a come avresti fatto alla scadenza.

Utilizzando la stessa formula di ma sostituendo il 30 settembre con la data di scadenza, otteniamo un APY del 551%, dal momento che hai guadagnato $ 4k su un investimento iniziale di $ 50k in soli 15 giorni.

Conclusioni

Quindi, ora dovresti avere tutto ciò che sai su come funziona il trading di base e perché le grandi VC (pensa ad Alameda, ad esempio), lo fanno continuamente.

Il Basis Trading è il meccanismo più importante mediante il quale i prezzi dei futures sono mantenuti vicini al prezzo dell’attività sottostante; se non fosse per questo, i contratti futures potrebbero salire molto più in alto dello spot.

Naturalmente, queste opportunità sono possibili solo in un ambiente molto rialzista e sicuramente non dovresti allocare tutto il tuo capitale a una strategia neutrale rispetto al mercato che ti renderà il 30% APY quando tutto sta facendo multipli.

Ma dovresti sempre avere un capitale che ti rende un reddito passivo e neutrale rispetto al mercato, e il trading di base è un ottimo modo per farlo.

Ovviamente come in tutto esistono anche rischi.

Il principale rischio con il trading di base è il rischio emittente, legato all’exchange su cui operi, lo stesso di quando detieni anche solo stablecoin su un exchange.

Ricorda che i futures sono strumenti finanziari complessi, non usarli se non sei esperto.